市场 2014-03-14 10:13:00 风电网

当前国内电缆市场不稳定的主要因素在于产能过剩。据统计,截至去年为止,国内电缆行业产能过剩超过40%,说严重点就是生死攸关

当前国内电缆市场不稳定的主要因素在于产能过剩。据统计,截至去年为止,国内电缆行业产能过剩超过40%,说严重点就是生死攸关。众所周知,一个行业的产能利用率低于80%即可称为产能过剩。而目前,电线电缆行业的产能利用率在60%左右,产能过剩现象已十分严重。而即便如此,目前国内仍有一批在建、拟建项目,电缆行业产能过剩将愈发凸显。而不仅电线电缆行业如此,光纤光缆市场亦然。

电缆行业产能过剩的原因

第一,电缆生产企业对生产当地的GDP拉动显著,再加上电缆入行门槛低、地方间形成恶性投资竞争、体制改革的滞后等原因,造成产能不断扩张,供大于求。

第二,国内电缆产业的技术水平低、企业自主创新能力弱。这使得电缆生产企业间的竞争主要体现在资源投入和产出的数量扩张,以及价格的竞争上,而不是集中在自主创新能力提高和质量的改善上。

第三,由于从生产要素投入到形成生产能力有一定的时滞,当未来市场需求长期看好时,不少企业为了避免丧失市场机会,产能规划一般都适度超前于市场需求,“窖藏”一部分生产能力,从而造成市场需求高峰到来之前的产能过剩。

电力电缆产能过剩的风险

目前,电力电缆行业产能过剩十分严重,行业处于臃肿状态,常规电缆挤压严重,新的产品技术不够成熟,处于瓶颈时期。

电力电缆行业在大多投资高压、特高压项目,而近两年的高压、特高压项目周期大多一年左右。也就是说,这些近两年投资的电力电缆特高压项目的产能扩张效应会在未来两年释放,这些将给电力电缆行业高端领域带来一定的压力。

据统计,全球目前具备高压电缆生产能力的企业约200家左右,而中国目前具备高压生产能力的企业约78家左右,占全球的40%。

电缆产品产能过剩必然直接带来利润率下降和低价竞争,而低价竞争又造成偷工减料等问题。目前中国市场形成了全球最大规模的线缆回收产业链,将国外退役的电缆收购回来,加一部分材料,就用来制作电缆。此外,国内很多线缆企业,甚至在光缆生产过程中都加入了再生料,且呈现常态化,仅有少量出口的线缆产品不采用再生料。这一度严重影响到电缆上游产业——原材料供应商的切身利益,他们愤恨地表示,由于产品质量要求越来越低,国内市场销售三五吨的原材料的收益,还不足出口一吨的收益高。

光纤光缆产能过剩的风险去年8月份,国务院印发了《“宽带中国”战略及实施方案》,首次将宽带定位为战略性公共基础设施,部署未来8年宽带发展目标及路径,宽带战略由此从单一部门行动上升为国家战略。在同年12月份,国家工信部发放4G牌照,宣告电信4G时代来临。“宽带中国”战略及4G必将带来光通信行业新一轮高速发展,更是带动了光纤光缆行业的发展,对于国内线缆行业来说是一大喜讯。但截至目前,尽管光纤光缆行业需求旺盛,但由于光纤光缆的产品属性所限,其光纤本身生命周期大概50年,而一旦一次产品更新或换代完成,而后的需求就会明显减弱,行业便会直接走向平淡,所以当前中国光纤光缆行业虽然发展很好,但光纤光缆的产需量已经超过100%,产能扩张期后,行业很可能沉寂。所以,从长期来看,行业的市场前景并不乐观。而光纤光缆产能过剩又分为两个方面,一是光纤预制棒的产能扩张,二是光纤企业的产能扩张。在光纤预制棒方面,在过去两年,由于行业欣荣,行业近阶段扩容规模较大,而这些扩容规模也会在近期释放。(参见表1)

表1 近阶段中国光棒产业投资统计

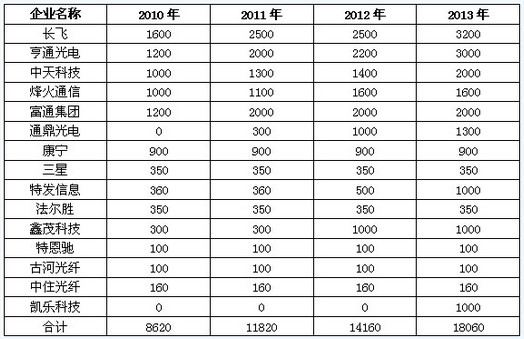

在光纤企业产能扩张方面,去年,在市场的刺激下,行业很多光纤企业亨通光电、中天科技、烽火通信在2012年均有较大扩产动作,都进行了扩张,8大主流企业占总市场规模的95.71%;其中长飞的产能扩张估计达3200万芯公里,达市场总扩张规模的17.78%。

表 2 2010-2013年中国各厂商光纤产能单位:万芯公里

在光纤产能扩张上,2013年国内光纤产能超过1.8亿芯公里,同比增加27.54%,近一年新增的产能不仅包括原行业企业长飞的700万芯公里产能;亨通的800万芯公里产能;也有新进入光纤行业的凯乐科技的1000万芯公里产能。在国内行业供需上,2013年1.8亿芯公里的光纤产能已然满足国内1.47亿芯公里的光纤需求。对整个电线电缆行业而言,不管是电力电缆的产能过剩还是光纤光缆的产能过剩,都给国内电缆行业埋下了隐患,更是制约了国内电缆产业公平、健康、可持续发展。尽管“两会”利好消息不断,但是相较于行业的产能过剩以及考虑到产品的技术含金量等,能够消耗的产能或许也有限。

Copyright 2014-2026 www.gzcd88.com 广州橙电网络科技有限公司 版权所有 粤ICP备15096921号-4