要闻 2017-10-20 10:14:00 财经

原标题:【申万宏源石油化工】天然气行业深度:价格、需求与替代 天然气市场进入快速发展期 价格、需求与替代 天然气市场进入快速发展期 天然气市场进入快速发展期。天然气是清洁的化石能源,2005-15年间,全球主要化石能源的年均需求增长为:石油(1%)、天然气(2.3%)、煤炭(1.9%);天然气的需求增速明显领先于其他化石能源

价格、需求与替代 天然气市场进入快速发展期

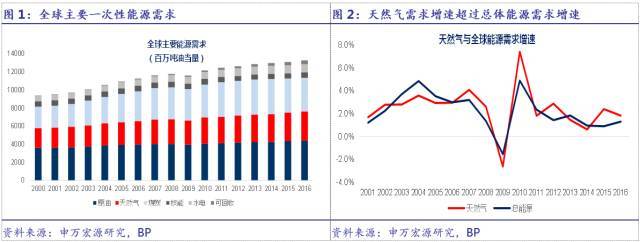

天然气市场进入快速发展期。天然气是清洁的化石能源,2005-15年间,全球主要化石能源的年均需求增长为:石油(1%)、天然气(2.3%)、煤炭(1.9%);天然气的需求增速明显领先于其他化石能源。由于碳排放的需求,海外供应增加,以及随着液化技术的进步带来的成本下降,预计未来天然气仍将保持较快的需求增速。2017年1-8月,国内天然气产量978亿立方,同比增长9.2%;需求为1548亿立方,同比增长14.4%。

未来海外新增LNG供给量大,美国、澳大利亚引领未来天然气新增产能。2016年,美国首次开始出口液化天然气;至2017年1月,两列在Sabine Pass的液化能力为950万吨/年。此外,美国共有6个LNG项目正在建设中,总输出能力为5760万吨/年。海外巨头也纷纷扩张LNG领域,IGU预测至2022年,全球的天然气液化能力将会增加35%。

价格机制,未来有望更加市场化。天然气是区域定价的产品,整体的市场活跃程度不高。一般情况下,天然气的价格分为合约货和现货;同时按照天然气的形态不同,分为管道气、LNG、CNG等。由于天然气的市场化程度不高,加上运输及物流、仓储成本高,主要的区域定价方式有:Henry Hub、英国NBP、东北亚JCC、俄罗斯与中亚地区双边垄断的定价模式等。我们认为未来东北亚地区在LNG领域有更多的价格主导权,随着中国在天然气价格机制的市场化,海外货源的套利也将会更加频繁,均有利于下游的需求提升。

政策支持,未来相关能源产品替代空间大。2016年我国天然气消费占能源结构约6.2%,远低于世界平均24.1%的水平。国家《天然气发展“十三五”规划》明确提出提高天然气在能源中消费比例;发挥市场配置资源的决定性作用,逐步把天然气培育成主体能源之一。目前天然气在下游应用领域中面临着石油、煤炭、LPG等产品的价格竞争;但随着中国对于碳减排的承诺、技术进步带来LNG的使用效率提升、油价长期上涨等因素下,未来天然气消费在相关能源领域占比提升空间广阔。

结论与投资推荐:我们看好未来国内天然气需求的提升,重点推荐国内LNG分销及物流商恒通股份;推荐具备海外天然气资源,未来有望进行LNG套利的新奥股份、中天能源;推荐长期布局天然气产业的能源巨头中国石化、中国石油等。

正文

1.天然气 进入快速发展期

1.1 天然气在能源消费占比提升 中国引领消费增长

天然气是清洁能源,中国引领天然气需求增长。天然气是清洁的化石能源,由于碳排放的需求,以及随着液化技术的进步带来的成本下降,预计未来仍将保持较快的需求增速。2018年1-8月,国内天然气产量978亿立方,同比增长9.2%;需求为1548亿立方,同比增长14.4%。

天然气需求增速明显领先于其他化石能源。根据BP能源统计,2016年全球天然气消费32.04亿吨(原油当量)或35429亿立方米;在全球总体能源消费占比约24%;但在历史上,除个别年份外,天然气的需求增速是超越总体能源的需求增速。2005-15年间,全球主要能源的年均增长为:石油(1%)、天然气(2.3%)、煤炭(1.9%);天然气的需求增速明显领先于其他化石能源。

LNG的输出、再气化、物流体系的完善。天然气是全球能源体系中的重要组成部分,主要成分是甲烷;通常情况下是低温-162ºC (-260ºF)液化成LNG的形式进行仓储物流。随着海外LNG输出终端的陆续投产,以及国内接收设施的完善,预计未来LNG贸易在天然气中的占比将会持续提升,也为需求带来了更多的便捷。2016年,全球LNG的贸易量达到2.58亿吨,相比于2015年增加1310万吨。

2018年我国天然气需求增速明显回升。我国的天然气在2007-2014年间大多数时均保持两位数的需求增速,但是在2015年增速仅3%。我们认为主要是由于1)2014年四季度起油价下跌,天然气性价比不突出;2)价格机制,国内合约量比例较高;3)管网体系建设不够完善等。

近年来我国天然气发展保持快速发展的态势,天然气产量从2012年的1077亿立方米,增至2016年的1369亿立方米,稳居世界第六位。同时,天然气消费量也从2012年的1676亿立方米,增至2016年的2058亿立方米,占一次能源的消费比重从5.4%增至6.2%。我国也在2013年成为世界第三大天然气消费国。

2017年1-8月份,中国天然气产量977.7亿立方米,同比增长9.2%;进口天然气4246万吨,同比增长25.5%。随着冬季北方的供暖陆续开始,加之环保催生下游“煤改气”,天然气需求有望持续快速增长。

1.2 能源巨头布局LNG领域重点扩张

海外巨头布局LNG更多是为了清洁能源的考虑。天然气在燃烧发电时产生的二氧化碳是煤炭的一半,氮氧化物和其他危害健康的颗粒物的排放量是煤炭的四分之一。为此,全球能源巨头纷纷布局天然气,尤其是LNG领域,包括上游开采、液化、运输贸易、终端设施建设等。

壳牌押宝未来天然气市场需求。例如:2016年,荷兰皇家壳牌以约530亿美元收购英国天然气集团(BG)的交易,成为全球最大液化天然气公司。此外,壳牌订制的Prelude漂浮式液化天然气设施(FLNG)是全球最大的漂浮式生产设施,投入到西澳大利亚Broome海岸运行。Prelude FLNG的尺寸相当于6艘航母,年处理600万吨的LNG(>360万吨/年)、LPG(>40万吨/年)和凝析液(>130万吨/年)。

低油价下三桶油的天然气产量稳步增长,对于天然气有持续的资本开支。低油价背景下,中国石化天然气产出仍有增长,2016年天然气产量766.12十亿立方英尺,同比增长4.3%;2017 年计划资本支出人民币1102 亿元,其中很大一部分用于天然气和页岩气业务。中国石油2016年可销售天然气产量3008.3十亿立方英尺,同比增长3.6%。

由于LNG在前端设计、项目管理等需要很大的资本投入;传统上LNG的生产一直集中在少数几家大型石油公司手中;而中小型LNG上游开发公司,以及LNG的买家通过参股的形式参与LNG的项目,但是主导权仍是大型独立的国际石油公司。

如今,两家最大的液化天然气生产商(卡塔尔石油和壳牌)共同占据了29%的市场份额;排名前五的生产商总计份额为50%;排名前九名的总计份额为68%。

未来,随着LNG参与者的增加,市场变得更加多样化。美国未来的LNG项目中,很多是产业链中等规模的企业,大型石油公司参与的较少。一些参与是电力公司,如来自亚洲和欧洲的公用事业公司,以及日本的贸易公司。

1.3 政策支持 天然气成为全球能源的发展方向

国家《天然气发展“十三五”规划》明确提出提高天然气在能源中消费比例。发挥市场配置资源的决定性作用,创新体制机制,统筹协调发展,以提高天然气在一次能源消费结构中的比重为发展目标,大力发展天然气产业,逐步把天然气培育成主体能源之一,构建结构合理、供需协调、安全可靠的现代天然气产业体系。至2020 年国内天然气综合保供能力达到3600 亿立方米以上。

许多国家正在改革天然气市场,以增加天然气的使用并吸引新的投资。包括墨西哥、中国和埃及在内的多个国家正在推进重要的天然气市场改革,允许更多的私有部门参与天然气的供应、运输和销售,并在天然气基础设施领域引入第三方准入。如果严格执行,这些改革可以给整个供应链带来更多投资,并产生更可持续的需求和供应平衡。包括天然气补贴在内的燃料补贴在。(来自IEA GAS2017 Analysis and Forecasts to 2O22执行摘要)

2. 美国、澳大利亚引领未来LNG新增供给

2.1 页岩气革命带来美国LNG的供应大增

预计美国未来天然气产出,以及LNG输出量大增。美国是世界上最大的天然气生产国,由于页岩气革命的兴起,预计未来五年产量将会持续增长,将占全球产量增长的近40%。根据EIA数据,2016年美国天然气干气产量为26.7万亿立方英尺(约7476亿立方米),进口3006十亿立方英尺(841.7亿立方米),出口2335十亿立方英尺(653.8亿立方米);出口量连续扩大。在预测期内,美国天然气产量预计每年将增长2.9%,增加1400 亿立方米。到2022 年,美国将生产约8900 亿立方米,占全球天然气总产量的22%。尽管由于工业需求的增加,美国国内天然气需求增长,但一半以上增加的产量将转为液化天然气出口。美国将挑战澳大利亚和卡塔尔在液化天然气出口中的全球领导地位。

美国预计未来LNG出口比例增加。2016年,美国首次开始出口液化天然气。至2017年1月,两列在Sabine Pass液化能力为950万吨/年;截至2017年1月,共有6个项目正在建设中,总输出能力为5760万吨/年。

2016年美国的天然气进口主要来自于:加拿大(2.917TCF)、特立尼达和多巴哥(0.084TCF)、挪威(0.003TCF)、墨西哥(0.001TCF);出口国是墨西哥(1.405TCF)、加拿大(0.771TCF)、智利(0.294TCF)、印度(0.0174TCF)、阿根廷(0.0173TCF)、中国(0.0172TCF)等。美国与加拿大以及墨西哥的天然气进出口主要是通过管线运输。

美国仍有大量天然气需要分离。2016年美国来自于油田、气田、煤层气以及页岩气的气体粗产出为32.6TCF(万亿立方英尺),除去火炬、非碳氢分离、油藏注气、湿气分离后的天然气干气产量为26.7TCF。

2.2 LNG液化能力提升 未来海外供给大增

世界上石油(原油+油品)国际贸易量一般为生产量的61%~74%之间,而天然气国际贸易量一般为生产量的23%~31%。其中LNG是天然气贸易中的主要组成。

全球天然气液化能力、出口设施的增加,海外供应量大增。LNG 为常压低温储藏,比CNG、LPG 常温高压储存更加安全。更为重要的是,单位体积的LNG气化后是原液态的600 倍,而CNG、LPG 减压后的体积仅是原高压状态的200 ~ 250 倍,因此LNG 的储存密度更大。根据IGU数据,2017年1月,全球名义的液化产能为339.7百万吨/年,相对于2015年末增加了3500万吨产能。

2016年LNG散货的出口增加主要来自于澳大利亚,增加了1500万吨,至4430万吨。同时美国从位于路易斯安那州的Sabine Pass出口了290万吨LNG。未来LNG的需求增长主要来自于政策以及浮动储存再气化装置(FSRUs),替代本土天然气生产、小型的液化和运输。

目前美国和加拿大已经宣布了664万吨/年的LNG产能,其中包括美国现有在建的68.1万吨/年的产能。IGU预测至2022年,全球的天然气液化能力将会增加35%;当前正在建设的液化产能为114.6百万吨/年,主要是美国(57.6百万吨/年)、澳大利亚(31.1百万吨/年),其余为俄罗斯(16.5百万吨/年)、马来西亚(2.7百万吨/年)、印度尼西亚(4.3百万吨/年)、喀麦隆(2.4百万吨/年)。

2.3 国内终端接受能力加强 未来套利空间加大

十二五期间,我国基础设施布局日益完善。“十二五”期间我国累计建成干线管道2.14万公里,累计建成液化天然气(LNG)接收站9 座,新增LNG 接收能力2770 万吨/年,累计建成地下储气库7 座,新增工作气量37亿立方米。截至2015 年底,全国干线管道总里程达到6.4 万公里,一次输气能力约2800 亿立方米/年,天然气主干管网已覆盖除西藏外全部省份,建成LNG 接收站12 座,LNG 接收能力达到4380 万吨/年,储罐罐容500 万立方米,建成地下储气库18 座,工作气量55亿立方米。全国城镇天然气管网里程达到43 万公里,用气人口3.3亿人,天然气发电装机5700 万千瓦,建成压缩天然气/液化天然气(CNG/LNG)加气站6500 座,船用LNG 加注站13 座。

中国LNG终端接受能力仍然需要提高。至2017年1月,全球LNG的终端接收能力为795百万吨/年,目前中国的终端接收能力为5130万吨/年,占全球接受能力的6.45%;与我国的能源消费结果相似,我国的LNG接受终端能力也低于日、韩等可比国家。2016年我国原油需求占全球的13.1%,煤炭占50.6%,天然气占5.9%。

3. 天然气定价体系 中国需求有望受益于市场化

3.1 主要天然气的价格公式

天然气是区域定价的产品,整体的市场化程度不高。一般情况下,天然气的价格分为合约货和现货;同时按照天然气的形态不同,分为管道气、LNG、CNG等。由于天然气的市场化程度不高,加上运输及物流、仓储成本高,世界范围内主要的定价中心有:

1、 在北美形成了以亨利枢纽(Henry Hub)为核心的定价系统。

2、 在英国定价系统中也形成了一个虚拟平衡点(NBP)。

3、 东北亚:与日本进口原油加权平均价格(JCC)挂钩的定价

4、 俄罗斯与中亚地区:双边垄断的定价模式

2016年天然气管道气的量占全世界消费的18%,大约6500亿立方米;其中价格与油价挂钩的占比35%,与天然气交易市场挂钩的占57%,双边垄断定价的占8%。

1、 与天然气交易市场挂钩的主要是欧洲(德国、意大利、法国、英国等国)和北美。

2、 与油价挂钩的主要欧洲(土耳其、意大利、西班牙、德国等国),亚洲。

3、 双边垄断定价模式主要前苏联和中东地区(俄罗斯供应白俄罗斯,卡塔尔供应阿联酋)。

以LNG形式进口的价格中24%与天然气交易市场挂钩,76%与油价挂钩。

1、与油价挂钩的主要在亚太地区,如日本、韩国、中国台湾、中国、印度;欧洲是西班牙、土耳其、法国、意大利。

2、与天然气交易市场挂钩主要是北美、英国、比利时、荷兰等。

3、天然气的价格整体滞后于油价的表现,因此在2014年四季度油价下跌后,天然气合约货的价格仍然居高。

从天然气各区域的价格来看,日本的LNG的进口价格一直居高;且价格的下降幅度滞后于油价。且进口的价格分为合约货与现货,在不同的时期,价格差异也比较大。

3.2 未来LNG的价格有望更加市场化

东北亚地区虽然是全球天然气的主要消费地,但是一直存在定价权的缺失,长约价格也没有合理的Benchmark挂钩。随着东北亚地区在LNG市场的参与度越来越提高,Platts JKM的定价已经越来越多的用于亚洲的液化天然气价格基准。

天然气具有很强的区域性,同时季节性也很明显。往往是在夏季价格低,冬季价格高。2016年东北亚地区的LNG现货平均价格为5.52美金/百万英热,比2015年下降2.32美金/百万英热。由于合约货的价格复杂,但是在一般情况下,天然气市场过剩时,现货价格低于合约货的价格;市场紧缺时,现货价格高于合约货的价格。

未来LNG的价格机制将会更加市场化。由于物流限制,天然气是区域定价的产品。2014年四季度起,因为国际油价下跌,天然气合约货与现货价格差距扩大;目前天然气现货的价格优势凸显。

越来越多的LNG交易,也为金融市场提供了一种有效的对冲和风险管理工具。基于Platts JKM的定价基准的LNG掉期交易也更加活跃。

中国LNG的进口价格包括合约、现货;在2014年四季度油价下跌之前,合约价格是低于市场现货价格。但是从2015年起,LNG的现货价格大幅下跌。

3.3 LNG套利空间假设

套利(arbitrage)分为时间套利、空间套利、产品套利等。随着物流设施、货源供应的完善,未来海外LNG到国内的套利空间也将更加频繁。

时间套利:基于未来产品的价格趋势判断,合约货与现货的价格差。

空间套利:根据不同产地的货源与客户目地地,采用最优化的物流方式或者换货(SWAP)。

产品套利:类似能源产品的价格,或者产业链上下游的价格进行套利。

2016年美国通过Sabine Pass出口了LNG到中国,我们认为未来LNG将会有更多的套利空间。由于现货价格存在这季节性的波动,加上出口设施、国内接收设施的完善,未来LNG的跨区域套利、时间套利将会更加频繁。

4. 熵与焓 能源相关性和替代

天然气与煤炭、原油、液化石油气等在热值方面具有互相替代的效应。热值是指单位重量燃料燃烧时所产生的热量,是评价燃料质量的重要指标,单位以兆焦/千克(MJ/kg)表示。平均低位发热量,石油为41.87MJ/kg,天然气为38.97MJ/kg,原煤为20.93MJ/kg。

焓,是一个热力学系统中的能量参数。

熵,热力学中表征物质状态的参量之一,是体系混乱程度的度量。

但对于能源的使用,考虑到热值(焓)之外,也要考虑到能源的有序性。无疑,天然气的熵值远低于石油、煤炭等传统能源,其燃烧效率以及清洁性要远高于其他化石能源。

4.1 天然气与原油

天然气是最清洁的碳氢化合物燃料。作为一种运输燃料,天然气是最清洁的碳氢化合物燃料。与柴油和汽油相比,天然气可以减少20-30%的温室气体排放。

一般而言,天然气的价格是滞后于原油价格;我们以油气比作为参考;油气比越高,说明天然气相对于原油的性价比越高。目前,油气比仍然低于历史平均,但是整体而言,油价上涨对于天然气的使用需求产生刺激。

天然气与原油在下游应用的重叠部分主要是在交通运输行业。但是对于原油的替代存在滞后性。即油价上涨后一段时间,或天然气成本下降后一段时间,产生需求的替代。

4.2 天然气与煤炭

天然气与煤炭的替代主要是体现在发电和工业燃料方面。发电和工业燃料上天然气热效率比煤炭高约10%,天然气冷热电三联供热效率较燃煤发电高近1倍。天然气二氧化碳排放量是煤炭的59%、燃料油的72%。大型燃气-蒸汽联合循环机组二氧化硫排放浓度几乎为零,工业锅炉上二氧化硫排放量天然气是煤炭的17%、燃料油的25%;大型燃气-蒸汽联合循环机组氮氧化物排放量是超低排放煤电机组的73%,工业锅炉的氮氧化物排放量天然气是煤炭的20%;另外,与煤炭、燃料油相比,天然气无粉尘排放。

中国“十三五”计划为天然气提供了强有力的政策支持。帮助其在几乎所有行业抵制来自煤炭的激烈竞争。 在发电、家庭供暖和工业应用部门(如纺织、食品和其他制造业等)用天然气替代煤炭可大幅提升天然气在中国的使用。到2022 年,中国消费量将达到3400 亿立方米,其中进口量将从2016 年的700 亿立方米增长到1400 亿立方米。

同时,与欧美发达国家相比,我们认为我国的天然气价格体制还存在不足。比如:美国的居民用气价格最高,超过发电和工业用气价格的2倍。欧洲的英国、芬兰等欧洲国家居民用气价格均高于发电用气价格。

中国发电和工业用气价格则高于居民用气价格。

天然气与煤炭之间的竞争,除了在价格方面,还存在环境与效率等方面的竞争。

4.3 天然气与液化石油气

液化石油气(LPG),其主要成分为丙烷、丁烷;按比例添加成液化气进行民用销售,如夏天中丁烷的使用的比例偏高,冬季丙烷的使用比例偏高等。其主要来源有:

1、油田伴生气:以中东为主,主要来自于原油开采过程中的油田伴生气。

2、页岩气:以美国为主,页岩气的湿气,经过脱硫,分离成丙烷、丁烷等。

3、炼厂副产:通常是炼油厂副产的液化气,但是成分复杂,主要有丙烷、丁烷、丁烯等。作为化工原料需要进一步分离,而且对应不同原料的原油,液化气的成份也不同。近年来,随着国内石化企业对于碳四的深加工,以及部分乙烯原料轻质化,这部分原料相对较少。

同属能源产品,天然气与液化石油气LPG在部分领域的应用可以互相替代。2017年,海外的LPG价差上涨幅度较快,这也刺激了未来LNG在部分应用领域的需求。

未来,随着大城市管道燃气的普及,瓶装液化气会退出市场,天然气可以取代LPG;但在管道气配套不到位的地区以及成本较高的地区,如郊区和偏远城镇没有管道气的地方仍然会继续使用LPG。此外,在一些特殊场合,如焊接切割或建材生产,LPG具备的热值、使用温度、及特性等使其不能完全被天然气取代。

5. 结论与投资建议

我们看好未来国内天然气需求的提升,重点推荐国内LNG分销及物流商恒通股份;推荐具备海外天然气资源,未来有望进行套利的新奥股份、中天能源;推荐长期布局天然气产业的能源巨头中国石化、中国石油等。

5.1 恒通股份:LNG的贸易、物流运输的投资标的

2017年上半年,公司LNG贸易形式的销售约为40万吨,同比增长93%。2014年12月,公司控股73%、中石化天然气参股27%的华恒物流(现更名为华恒能源)成立,为中石化位于青岛、天津的LNG接收站提供配送及分销服务。我们认为公司的LNG区域布局良好,原料保证性强;同时公司的资产相对较轻,商业模式清晰,未来成长性明确。我们认为公司在物流行业的外延发展有较好的发展空间。

5.2 新奥股份:拥有海外资源优势 未来整合空间大

公司在沁水新奥以煤层气制LNG,其中一期日处理LNG15万方、二期30万方,合计日产平均45万方;新能能源正在建设的20万吨稳定轻烃项目投产后可同时年联产2亿方天然气。

公司于2014年收购了中海油北海45%股权,中海油北海LNG工厂设立于北海涠洲岛,LNG加工的原料气为中海油海上石油伴生气,产品主要销往珠三角地区。

公司持有澳大利亚第二大油气上市公司Santos 10.07%股权,为其第一大股东。Santos具备油气当量2P储量为8.9亿桶,2017年产量目标为57-60百万桶油当量。

5.3 中天能源:LNG中转提升未来天然气产业链协同

公司收购油气田NewStar 和Longrun,拥有了自有海外气源,对LongRun公司的股权为50.26%。Long Run位于加拿大的,拥有2P储量约1.47亿桶油当量,目前日产量35000多桶油当量 (约200万吨/年)。

布局LNG中转储备站建设。公司推进江阴LNG中转储备站,同时对控股潮州华丰进行投资,在5万吨级基础上扩建成8万吨级LNG/LPG接收储配站。未来实现海外LNG进口与分销,对未来公司整体的天然气产业链产生协同。

5.4 中国石化:上下游产业链完善 受益于未来油价温和上涨

至2016年底,公司具备天然气探明储量7178(十亿立方英尺);公司2016年油气产量431.29百万桶,同比减少8.6%;其中:原油产量303.51百万桶,减少13.2%,天然气产量766.12(十亿立方英尺),同比增加4.3%。

进入最佳盈利区间。我们认为随着油价企稳并达到新的平衡,随着需求上升价格将会逐渐向上,有利于上游利润的恢复。同时,炼油及石油化工在过去几年行业的资本开支不足,下游需求稳定增长的背景下,盈利有望长期向好。

5.5 中国石油:国际能源巨头 资源储量大

公司上游资源储量价值高,原油上涨的弹性标的。公司2016年原油证实储量为74.38亿桶,天然气证实储量78.712万亿立方英尺;公司对应资源储量与市值相比,是原油上涨的弹性标的。

上下游产业链,资产重估价值高。公司2016年原油产量920.7百万桶,天然气产量3274.5十亿立方英尺;加工原油953.3百万桶,生产乙烯558.9万吨;同时公司运营加油站数量达20895座。我们认为公司未来存上下游资源整合能力,同时未来资产重估价值高。

6. 风险提示

国内外的天然气供应不稳定。中国对于天然气的需求缺口将会逐年加大,如果未来国内供应不稳定或者终端的接受设施不足,则会影响到国内的下游生产和消费稳定。

油价大幅下跌风险。天然气的价格和需求与油价息息相关,如果油价大幅下跌,则有可能会抑制未来的天然气需求,同时与油价挂钩的长期合约受损。

感谢您一直支持申万宏源证券石油化工团队~

徐睿潇:xurx2@swsresearch.com,

18501684688 (微信)

责任编辑:

Copyright 2014-2026 www.gzcd88.com 广州橙电网络科技有限公司 版权所有 粤ICP备15096921号-4